Alles wat u moet weten over lenen bij Mevrouw Leemans

Lenen bij Mevrouw Leemans: Wat u moet weten

Bent u op zoek naar een lening en overweegt u om een lening aan te vragen bij Mevrouw Leemans? Dan bent u niet alleen. Mevrouw Leemans is een bekende naam in de wereld van leningen in België en heeft al vele klanten geholpen met hun financiële behoeften.

Als u overweegt om te lenen bij Mevrouw Leemans, zijn er een aantal zaken die u moet weten. Allereerst is het belangrijk om te begrijpen welke soorten leningen Mevrouw Leemans aanbiedt en welke voorwaarden eraan verbonden zijn. Zo kunt u kiezen voor een persoonlijke lening, autolening, renovatielening of andere financieringsmogelijkheden.

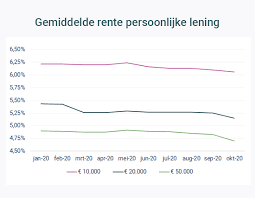

Het is ook essentieel om de rentetarieven en aflossingsvoorwaarden van de leningen van Mevrouw Leemans te begrijpen. Zorg ervoor dat u volledig op de hoogte bent van alle kosten en verplichtingen voordat u een lening afsluit, zodat u geen verrassingen tegenkomt tijdens het aflossingsproces.

Mevrouw Leemans staat bekend om haar snelle en efficiënte service, waardoor het aanvragen van een lening bij haar relatief eenvoudig kan zijn. Het is echter altijd verstandig om verschillende opties te overwegen en offertes te vergelijken voordat u definitief beslist waar u gaat lenen.

Als u meer wilt weten over het proces van lenen bij Mevrouw Leemans of als u advies nodig heeft over welk type lening het beste bij uw situatie past, aarzel dan niet om contact op te nemen met hun team van experts. Zij staan klaar om al uw vragen te beantwoorden en u te begeleiden bij het vinden van de juiste financieringsoplossing voor uw behoeften.

28 Veelgestelde Vragen over Lenen bij Mevrouw Leemans in België

- Waar geld lenen als je op de zwarte lijst staat?

- Waar kun je goedkoop geld lenen?

- Waar kan ik snel geld lenen zonder bank?

- Kan je geld lenen met verblijfsvergunning?

- Waar kan ik geld lenen zonder bank?

- Wie heeft recht op renteloze lening?

- Wat kost een lening van 20000 euro per maand?

- Wie kan mij helpen met een lening?

- Kan iedereen lenen bij het Vlaams Woningfonds?

- Waar kan ik snel geld lenen zonder BKR toetsing?

- Waar kan ik betrouwbaar geld lenen als particulier?

- Kan ik alleen lenen als ik getrouwd ben?

- Waar kan ik 2000 euro lenen zonder BKR toetsing?

- Kan ik nog lenen zonder eigen inbreng in 2024?

- Welke bank geeft snel een lening?

- Waar kan ik 3000 euro lenen zonder BKR toetsing?

- Hoeveel mag je onderhands lenen?

- Kan je alleen lenen als je getrouwd bent?

- Hoeveel van je inkomen mag je lenen?

- Hoeveel moet ik verdienen om €150.000 te lenen?

- Kan je zomaar 10.000 euro lenen?

- Waar kan ik halal geld lenen?

- Kan je geld lenen als je geen geld hebt?

- Wie krijgt een renteloze lening?

- Hoeveel kan ik lenen vuistregel?

- Waar kun je het beste een lening afsluiten?

- Wat kost 10.000 euro lenen per maand?

- Waar kan ik 1500 euro lenen zonder BKR toetsing?

Waar geld lenen als je op de zwarte lijst staat?

Als u op de zwarte lijst staat en geld wilt lenen, kan het een uitdaging zijn om een lening te verkrijgen bij traditionele kredietverstrekkers zoals banken. Mevrouw Leemans biedt echter ook leningen aan voor mensen die op de zwarte lijst staan, mits zij voldoen aan bepaalde voorwaarden. Het is belangrijk om te begrijpen dat lenen terwijl u op de zwarte lijst staat risico’s met zich meebrengt, zoals hogere rentetarieven en strengere voorwaarden. Het is daarom verstandig om goed geïnformeerd te zijn over de mogelijke gevolgen voordat u besluit om een lening af te sluiten in deze situatie.

Waar kun je goedkoop geld lenen?

Als veelgestelde vraag over lenen bij Mevrouw Leemans is “Waar kun je goedkoop geld lenen?” een belangrijk punt om te overwegen bij het zoeken naar een geschikte financieringsbron. Bij Mevrouw Leemans kunt u profiteren van concurrerende rentetarieven en gunstige voorwaarden die kunnen helpen om de kosten van uw lening te verlagen. Door zorgvuldig de verschillende leningsopties te vergelijken en rekening te houden met factoren zoals rente, looptijd en aflossingsvoorwaarden, kunt u een weloverwogen beslissing nemen over waar u goedkoop geld kunt lenen en welke optie het beste aansluit bij uw financiële behoeften.

Waar kan ik snel geld lenen zonder bank?

Als u op zoek bent naar een manier om snel geld te lenen zonder tussenkomst van een bank, dan kan lenen bij Mevrouw Leemans een goede optie zijn. Mevrouw Leemans biedt verschillende leningsopties aan die snel en efficiënt kunnen worden verwerkt, waardoor u snel toegang kunt krijgen tot het benodigde geld. Door te kiezen voor een alternatieve kredietverstrekker zoals Mevrouw Leemans, kunt u vaak sneller en met minder strenge voorwaarden geld lenen dan bij traditionele banken. Het is echter altijd verstandig om de voorwaarden en rentetarieven zorgvuldig te bekijken voordat u een lening afsluit, zodat u volledig op de hoogte bent van alle kosten en verplichtingen die eraan verbonden zijn.

Kan je geld lenen met verblijfsvergunning?

Ja, het is mogelijk om geld te lenen bij Mevrouw Leemans met een verblijfsvergunning. Bij het aanvragen van een lening wordt er meestal gekeken naar uw financiële situatie en kredietwaardigheid, ongeacht of u een Belgische nationaliteit heeft of een verblijfsvergunning. Het hebben van een verblijfsvergunning kan echter invloed hebben op de voorwaarden en het bedrag dat u kunt lenen. Het is altijd verstandig om contact op te nemen met Mevrouw Leemans of een financieel adviseur om specifieke informatie te krijgen over het lenen met een verblijfsvergunning en hoe dit van invloed kan zijn op uw aanvraag.

Waar kan ik geld lenen zonder bank?

Als u op zoek bent naar een manier om geld te lenen zonder tussenkomst van een bank, dan kan lenen bij Mevrouw Leemans een optie zijn die het overwegen waard is. Mevrouw Leemans biedt verschillende leningsopties aan die niet noodzakelijkerwijs via een traditionele bank verlopen. Door rechtstreeks met een erkende kredietverstrekker zoals Mevrouw Leemans te werken, kunt u wellicht een lening afsluiten zonder dat u zich tot een bank hoeft te wenden. Het is echter altijd verstandig om de voorwaarden en rentetarieven grondig te onderzoeken voordat u besluit om geld te lenen zonder bank, zodat u volledig op de hoogte bent van alle aspecten van de leningsovereenkomst.

Wie heeft recht op renteloze lening?

Een veelgestelde vraag over lenen bij Mevrouw Leemans is: Wie heeft recht op een renteloze lening? Het recht op een renteloze lening kan variëren afhankelijk van de specifieke voorwaarden en aanbiedingen die op dat moment beschikbaar zijn. Over het algemeen komen personen met een stabiel inkomen en een goede kredietgeschiedenis in aanmerking voor renteloze leningen. Het is echter belangrijk om de exacte criteria en vereisten te controleren bij Mevrouw Leemans zelf of contact op te nemen met hun team voor gedetailleerde informatie over wie in aanmerking komt voor een renteloze lening.

Wat kost een lening van 20000 euro per maand?

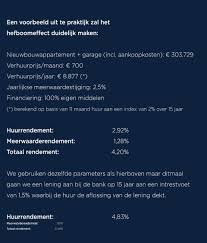

Een veelgestelde vraag over lenen bij Mevrouw Leemans is: “Wat kost een lening van 20.000 euro per maand?” Bij het bepalen van de maandelijkse kosten van een lening van 20.000 euro zijn verschillende factoren van belang, zoals de looptijd van de lening, het rentepercentage en eventuele bijkomende kosten. Het is essentieel om deze aspecten zorgvuldig te overwegen voordat u een lening afsluit, zodat u een duidelijk beeld krijgt van wat de lening u maandelijks zal kosten en of dit binnen uw financiële mogelijkheden past. Het team van Mevrouw Leemans staat klaar om u te helpen bij het berekenen en begrijpen van de maandelijkse kosten van een lening van 20.000 euro, zodat u weloverwogen beslissingen kunt nemen over uw financiële toekomst.

Wie kan mij helpen met een lening?

Als u op zoek bent naar hulp bij het verkrijgen van een lening, kan Mevrouw Leemans u van dienst zijn. Met haar ruime ervaring en expertise op het gebied van leningen, staat Mevrouw Leemans bekend om haar professionele en klantgerichte aanpak. Of u nu een persoonlijke lening, autolening of een andere vorm van financiering nodig heeft, het team van Mevrouw Leemans staat klaar om u te begeleiden en te ondersteunen bij het vinden van de juiste lening die aansluit bij uw behoeften en financiële situatie.

Kan iedereen lenen bij het Vlaams Woningfonds?

Veel mensen vragen zich af of iedereen kan lenen bij het Vlaams Woningfonds. Het Vlaams Woningfonds biedt leningen aan voor specifieke doeleinden, zoals het kopen, bouwen of renoveren van een woning. Om in aanmerking te komen voor een lening bij het Vlaams Woningfonds, moeten aanvragers voldoen aan bepaalde voorwaarden en criteria, zoals inkomen, eigendomsstatus en gezinssituatie. Het is daarom belangrijk om contact op te nemen met het Vlaams Woningfonds of hun website te raadplegen voor gedetailleerde informatie over de vereisten en procedures voor het aanvragen van een lening.

Waar kan ik snel geld lenen zonder BKR toetsing?

Als u op zoek bent naar een manier om snel geld te lenen zonder BKR-toetsing, kan het verleidelijk zijn om te overwegen om bij Mevrouw Leemans te lenen. Mevrouw Leemans staat bekend om haar snelle en efficiënte service, waardoor het aanvraagproces relatief snel kan verlopen. Het is echter belangrijk om te onthouden dat hoewel Mevrouw Leemans mogelijk leningen aanbiedt zonder BKR-toetsing, het nog steeds essentieel is om de voorwaarden en kosten van de lening grondig te begrijpen voordat u zich verbindt. Zorg ervoor dat u volledig op de hoogte bent van alle aspecten van de lening voordat u beslist of dit de juiste financiële keuze voor u is.

Waar kan ik betrouwbaar geld lenen als particulier?

Als particulier die op zoek is naar betrouwbare financieringsopties, is het begrijpelijk dat u zich afvraagt waar u betrouwbaar geld kunt lenen. Mevrouw Leemans is een gerenommeerde naam in de wereld van leningen en staat bekend om haar betrouwbare en transparante dienstverlening aan particuliere klanten. Door te kiezen voor lenen bij Mevrouw Leemans, kunt u profiteren van professioneel advies, duidelijke voorwaarden en een efficiënt aanvraagproces. Het is altijd verstandig om uw opties te onderzoeken en verschillende aanbieders te vergelijken voordat u een definitieve beslissing neemt over waar u geld wilt lenen als particulier.

Kan ik alleen lenen als ik getrouwd ben?

Bij het lenen bij Mevrouw Leemans is het niet noodzakelijk om getrouwd te zijn om in aanmerking te komen voor een lening. Zowel alleenstaanden als gehuwde personen kunnen een lening aanvragen, afhankelijk van hun individuele financiële situatie en kredietwaardigheid. Mevrouw Leemans beoordeelt elke leningsaanvraag op basis van verschillende criteria, zoals inkomen, stabiliteit en terugbetalingscapaciteit, ongeacht de burgerlijke staat van de aanvrager. Dus of u nu alleenstaand bent of getrouwd, u kunt nog steeds overwegen om een lening aan te vragen bij Mevrouw Leemans als u aan de vereisten voldoet.

Waar kan ik 2000 euro lenen zonder BKR toetsing?

Als u op zoek bent naar een lening van 2000 euro zonder BKR-toetsing, kunt u overwegen om contact op te nemen met Mevrouw Leemans. Hoewel het belangrijk is om te begrijpen dat de meeste traditionele kredietverstrekkers in België een BKR-toetsing uitvoeren voordat ze een lening goedkeuren, biedt Mevrouw Leemans mogelijk alternatieve leningsopties die passen bij uw specifieke situatie. Het is raadzaam om rechtstreeks met hun team te spreken en uw behoeften en financiële situatie te bespreken, zodat zij u kunnen adviseren over de mogelijke leningsmogelijkheden die beschikbaar zijn zonder BKR-toetsing. Het is altijd verstandig om volledig geïnformeerd te zijn over de voorwaarden en kosten van elke lening voordat u een definitieve beslissing neemt.

Kan ik nog lenen zonder eigen inbreng in 2024?

Veel mensen vragen zich af of ze in 2024 nog kunnen lenen zonder eigen inbreng bij Mevrouw Leemans. Het antwoord op deze vraag kan variëren, afhankelijk van verschillende factoren zoals uw financiële situatie, kredietgeschiedenis en het type lening dat u overweegt. In sommige gevallen kan het mogelijk zijn om een lening te verkrijgen zonder eigen inbreng, maar het is belangrijk om te onthouden dat het hebben van een eigen inbreng vaak gunstig kan zijn bij het verkrijgen van betere voorwaarden en rentetarieven. Het is daarom verstandig om advies in te winnen bij Mevrouw Leemans of een financieel expert om te bepalen wat de beste optie is voor uw specifieke situatie.

Welke bank geeft snel een lening?

Als u op zoek bent naar een bank die snel een lening verstrekt, is Mevrouw Leemans een goede optie om te overwegen. Mevrouw Leemans staat bekend om haar snelle en efficiënte service als het gaat om het verstrekken van leningen. Met hun eenvoudige aanvraagproces en snelle goedkeuringen kunnen zij u helpen om snel toegang te krijgen tot de financiering die u nodig heeft. Het is echter altijd verstandig om de voorwaarden en rentetarieven zorgvuldig te bekijken voordat u een lening afsluit, zodat u volledig op de hoogte bent van alle aspecten van de leningsovereenkomst.

Waar kan ik 3000 euro lenen zonder BKR toetsing?

Als u op zoek bent naar een lening van 3000 euro zonder BKR-toetsing, kunt u overwegen om contact op te nemen met Mevrouw Leemans. Hoewel het belangrijk is om te weten dat de meeste traditionele kredietverstrekkers in België een BKR-toetsing uitvoeren bij het verstrekken van leningen, biedt Mevrouw Leemans mogelijk alternatieve financieringsoplossingen die passen bij uw specifieke situatie. Het is altijd raadzaam om vooraf contact op te nemen met Mevrouw Leemans en hun team om te informeren naar de mogelijkheden en voorwaarden met betrekking tot het lenen van 3000 euro zonder BKR-toetsing.

Hoeveel mag je onderhands lenen?

Wanneer het gaat om onderhandse leningen, is het belangrijk om te begrijpen dat er geen vaste limiet is voor hoeveel u onderhands kunt lenen. Het bedrag dat u kunt lenen, hangt af van verschillende factoren, zoals uw financiële situatie, uw kredietwaardigheid en de afspraken die u maakt met de geldschieter. Bij het overwegen van een onderhandse lening is het verstandig om realistisch te blijven over wat u kunt terugbetalen en om duidelijke afspraken te maken om eventuele misverstanden te voorkomen. Het is altijd aan te raden om professioneel advies in te winnen voordat u een onderhandse lening aangaat, zodat u goed geïnformeerd bent over de risico’s en verplichtingen die hiermee gepaard gaan.

Kan je alleen lenen als je getrouwd bent?

Bij het lenen bij Mevrouw Leemans is het belangrijk om te weten dat u niet per se getrouwd hoeft te zijn om in aanmerking te komen voor een lening. Of u nu alleenstaand, samenwonend, getrouwd of in een andere situatie bent, u kunt nog steeds een lening aanvragen bij Mevrouw Leemans. Het belangrijkste is dat u voldoet aan de voorwaarden en criteria die Mevrouw Leemans stelt voor het verstrekken van een lening, zoals uw inkomen, financiële gezondheid en kredietgeschiedenis. Dus, of u nu getrouwd bent of niet, als u aan de vereisten voldoet, kunt u zeker overwegen om een lening aan te vragen bij Mevrouw Leemans.

Hoeveel van je inkomen mag je lenen?

Een veelgestelde vraag bij het lenen bij Mevrouw Leemans is: “Hoeveel van je inkomen mag je lenen?” Het maximale bedrag dat u kunt lenen, hangt af van verschillende factoren, waaronder uw inkomen, uitgaven, financiële verplichtingen en kredietgeschiedenis. Mevrouw Leemans hanteert doorgaans richtlijnen waarbij uw maandelijkse aflossing niet meer dan een bepaald percentage van uw inkomen mag bedragen. Het is belangrijk om realistisch te blijven over wat u maandelijks kunt terugbetalen en om ervoor te zorgen dat de lening binnen uw budget past om financiële problemen te voorkomen. Voor een nauwkeurige berekening en advies op maat kunt u het beste rechtstreeks contact opnemen met Mevrouw Leemans.

Hoeveel moet ik verdienen om €150.000 te lenen?

Een veelgestelde vraag over lenen bij Mevrouw Leemans is: “Hoeveel moet ik verdienen om €150.000 te lenen?” Het antwoord op deze vraag hangt af van verschillende factoren, waaronder uw huidige financiële situatie, uw uitgavenpatroon en eventuele andere leningen of verplichtingen die u heeft. Mevrouw Leemans hanteert specifieke criteria en berekeningsmethoden om te bepalen hoeveel u kunt lenen op basis van uw inkomen en financiële stabiliteit. Het is belangrijk om een realistische kijk te hebben op uw financiën en om een grondige evaluatie te laten uitvoeren voordat u besluit om een lening van €150.000 aan te vragen. Het team van Mevrouw Leemans staat klaar om u hierbij te helpen en u te voorzien van gepersonaliseerd advies dat aansluit bij uw specifieke situatie.

Kan je zomaar 10.000 euro lenen?

Ja, het is mogelijk om 10.000 euro te lenen bij Mevrouw Leemans, maar het is belangrijk om te begrijpen dat de goedkeuring van een lening afhankelijk is van verschillende factoren, zoals uw financiële situatie, kredietgeschiedenis en terugbetalingscapaciteit. Mevrouw Leemans biedt verschillende soorten leningen aan, waaronder persoonlijke leningen die u kunnen helpen om het gewenste bedrag te lenen. Het is verstandig om contact op te nemen met Mevrouw Leemans en hun deskundige team voor meer informatie over de mogelijkheden en voorwaarden met betrekking tot het lenen van 10.000 euro. Zo kunt u een weloverwogen beslissing nemen die past bij uw financiële behoeften en mogelijkheden.

Waar kan ik halal geld lenen?

Als u op zoek bent naar een halal manier om geld te lenen, is het belangrijk om te weten dat Mevrouw Leemans geen specifieke halal leningen aanbiedt. Halal lenen verwijst naar het aangaan van leningen op een manier die in overeenstemming is met de Islamitische wetten en principes. In plaats van rente te betalen, worden bij halal leningen winstdelingsovereenkomsten gebruikt. Als u specifiek op zoek bent naar halal financieringsmogelijkheden, kunt u overwegen om contact op te nemen met financiële instellingen die gespecialiseerd zijn in Islamitisch bankieren en financiën, waar u meer informatie kunt krijgen over hoe u op een halal manier geld kunt lenen.

Kan je geld lenen als je geen geld hebt?

Het is een veelgestelde vraag of je geld kunt lenen als je zelf geen geld hebt. Bij Mevrouw Leemans of andere financiële instellingen is het in de praktijk niet mogelijk om geld te lenen als je geen eigen financiële middelen hebt of geen vast inkomen kunt aantonen. Leningen worden verstrekt op basis van de mogelijkheid om het geleende bedrag terug te betalen, dus het hebben van voldoende inkomen en een goede kredietgeschiedenis zijn essentiële vereisten voor het verkrijgen van een lening. Het is altijd belangrijk om realistisch te blijven over je financiële situatie en verantwoordelijkheid te nemen bij het aangaan van leningen.

Wie krijgt een renteloze lening?

Bij het lenen bij Mevrouw Leemans is het belangrijk om te begrijpen dat renteloze leningen meestal niet standaard worden aangeboden aan alle leners. In de praktijk worden renteloze leningen vaak aangeboden als onderdeel van specifieke promoties of acties, waarbij bepaalde voorwaarden van toepassing zijn. Deze voorwaarden kunnen variëren en kunnen afhankelijk zijn van factoren zoals uw financiële situatie, het type lening dat u aanvraagt en de duur van de lening. Het is daarom raadzaam om rechtstreeks contact op te nemen met Mevrouw Leemans om meer informatie te verkrijgen over de mogelijkheden voor renteloze leningen en of u in aanmerking komt voor een dergelijke regeling.

Hoeveel kan ik lenen vuistregel?

Een veelgestelde vraag bij het overwegen van lenen bij Mevrouw Leemans is: “Hoeveel kan ik lenen volgens de vuistregel?” Het antwoord op deze vraag hangt af van verschillende factoren, zoals uw inkomen, uitgaven, kredietgeschiedenis en de specifieke leningsvoorwaarden die Mevrouw Leemans hanteert. Over het algemeen geldt dat uw maximale leenbedrag wordt bepaald op basis van uw financiële situatie en de criteria die Mevrouw Leemans hanteert voor het verstrekken van leningen. Het is verstandig om contact op te nemen met Mevrouw Leemans voor een persoonlijke berekening en advies over hoeveel u kunt lenen volgens hun specifieke richtlijnen.

Waar kun je het beste een lening afsluiten?

Een veelgestelde vraag over lenen bij Mevrouw Leemans is: “Waar kun je het beste een lening afsluiten?” Het antwoord op deze vraag kan variëren, afhankelijk van uw persoonlijke financiële situatie en behoeften. Het is belangrijk om verschillende opties te overwegen en offertes te vergelijken voordat u een beslissing neemt. Mevrouw Leemans biedt een breed scala aan leningen met diverse voorwaarden en rentetarieven, maar het is altijd verstandig om ook andere financiële instellingen te onderzoeken om te bepalen welke lening het beste bij u past. Door goed onderzoek te doen en advies in te winnen bij experts, kunt u de juiste keuze maken bij het afsluiten van een lening die aansluit op uw financiële doelen en behoeften.

Wat kost 10.000 euro lenen per maand?

Een veelgestelde vraag over lenen bij Mevrouw Leemans is: “Wat kost het om 10.000 euro te lenen per maand?” Het antwoord op deze vraag hangt af van verschillende factoren, zoals het type lening dat u afsluit, de looptijd van de lening en het rentepercentage dat wordt gehanteerd. Bij Mevrouw Leemans kunt u terecht voor verschillende soorten leningen, elk met hun eigen specifieke voorwaarden en kostenstructuur. Het is daarom raadzaam om contact op te nemen met Mevrouw Leemans of hun website te raadplegen voor gedetailleerde informatie over de maandelijkse kosten van het lenen van 10.000 euro bij hen. Op die manier kunt u een weloverwogen beslissing nemen die aansluit bij uw financiële situatie en behoeften.

Waar kan ik 1500 euro lenen zonder BKR toetsing?

Als u op zoek bent naar een lening van 1500 euro zonder BKR-toetsing, dan kan Mevrouw Leemans een mogelijke optie zijn om te overwegen. Bij Mevrouw Leemans kunt u terecht voor verschillende soorten leningen, waaronder persoonlijke leningen, waarbij geen BKR-toetsing vereist is. Het is echter belangrijk om te begrijpen dat het ontbreken van een BKR-toetsing niet betekent dat er geen andere kredietwaardigheidscontroles zullen plaatsvinden. Zorg ervoor dat u de voorwaarden en aflossingsmogelijkheden van de lening bij Mevrouw Leemans grondig doorneemt voordat u besluit om te lenen, zodat u een weloverwogen keuze kunt maken die past bij uw financiële situatie.