Persoonlijke lening simulatie: Een handige tool om uw lening te plannen

Het afsluiten van een persoonlijke lening kan een belangrijke financiële beslissing zijn. Of het nu gaat om het financieren van een grote aankoop, het consolideren van schulden of het realiseren van uw dromen, het is essentieel om de juiste keuzes te maken. Een persoonlijke lening simulatie kan u daarbij helpen.

Een persoonlijke lening simulatie is een handige tool die u in staat stelt om verschillende aspecten van uw lening te plannen en te berekenen. Het stelt u in staat om de leensom, de looptijd en de rentevoet aan te passen en zo te zien wat de impact is op uw maandelijkse aflossingen.

Het gebruik van een persoonlijke lening simulatie heeft verschillende voordelen. Ten eerste biedt het u inzicht in hoeveel u maandelijks kunt aflossen op basis van uw financiële situatie. Dit helpt u bij het bepalen van een realistisch leenbedrag dat past bij uw budget.

Daarnaast stelt een persoonlijke lening simulatie u in staat om verschillende scenario’s te vergelijken. U kunt experimenteren met verschillende looptijden en rentevoeten en zo zien welke optie voor u het meest gunstig is. Dit stelt u in staat om weloverwogen beslissingen te nemen en de beste voorwaarden voor uw lening te vinden.

Een ander voordeel van een persoonlijke lening simulatie is dat het transparantie biedt. U krijgt een duidelijk overzicht van de totale kosten van uw lening, inclusief de rente en eventuele administratiekosten. Dit stelt u in staat om de totale financiële impact van uw lening te begrijpen en te evalueren of het de juiste keuze is voor u.

Het gebruik van een persoonlijke lening simulatie is eenvoudig. Veel financiële instellingen en kredietverstrekkers bieden online tools aan waarmee u snel en gemakkelijk uw lening kunt simuleren. U vult eenvoudigweg enkele gegevens in, zoals het gewenste leenbedrag, de looptijd en uw financiële situatie, en de tool berekent automatisch uw maandelijkse aflossingen.

Het is belangrijk op te merken dat een persoonlijke lening simulatie een indicatieve berekening is. De werkelijke voorwaarden van uw lening kunnen variëren op basis van verschillende factoren, zoals uw kredietwaardigheid en het beleid van de kredietverstrekker. Het is daarom altijd verstandig om contact op te nemen met de betreffende instelling voor gedetailleerde informatie.

Kortom, een persoonlijke lening simulatie is een waardevolle tool die u kan helpen bij het plannen en beheren van uw lening. Het biedt inzicht, vergelijkingsopties en transparantie, waardoor u weloverwogen beslissingen kunt nemen over uw financiën. Of u nu een grote aankoop wilt doen of schulden wilt consolideren, een persoonlijke lening simulatie kan u helpen om uw doelen te bereiken op een verantwoorde en geïnformeerde manier.

Vind de beste optie die bij je past door verschillende leningen en simulaties te vergelijken.

Controleer rentetarieven en af

- Vergelijk verschillende leningen en simulaties om de beste optie te vinden die bij je past.

- Controleer de rentetarieven en aflossingsbedragen voordat je een lening aangaat.

- Bereken of het verstandig is om een lening af te sluiten door alle kosten in rekening te brengen, zoals rente, boetes en andere kosten.

- Wees voorzichtig met het afsluiten van meerdere leningen; als je niet oplet kan dit leiden tot financiële problemen in de toekomst.

- Zorg ervoor dat je geld genoeg hebt voor het terugbetalen van de lening volgens plan, zodat je geldproblemen kunt voorkomen in de toekomst.

- Neem contact op met een financieel adviseur als je twijfelt over welke optie het beste bij jou past of als je advies nodig hebt over hoeveel geld je moet lenen en hoeveel rente erbij hoort te komen

Vergelijk verschillende leningen en simulaties om de beste optie te vinden die bij je past.

Als je op zoek bent naar een persoonlijke lening, is het essentieel om de juiste keuze te maken die past bij jouw financiële behoeften. Een handige tip om dit te doen, is door verschillende leningen en simulaties te vergelijken.

Het vergelijken van leningen en simulaties geeft je de mogelijkheid om verschillende aanbieders en voorwaarden te bekijken. Door meerdere opties te overwegen, kun je de beste deal vinden die bij jou past.

Een persoonlijke lening simulatie stelt je in staat om gemakkelijk de maandelijkse aflossingen, rentevoeten en looptijden van verschillende leningen te vergelijken. Door deze informatie naast elkaar te leggen, kun je een weloverwogen beslissing nemen over welke lening het meest geschikt is voor jouw situatie.

Bovendien kun je door het vergelijken van leningen ook kijken naar andere belangrijke factoren, zoals eventuele administratiekosten of extra voordelen die aan bepaalde leningen verbonden zijn. Dit helpt je om een volledig beeld te krijgen van wat elke optie te bieden heeft.

Het is belangrijk om op te merken dat het vergelijken van leningen niet alleen gaat over het vinden van de laagste rentevoet. Hoewel dit zeker een belangrijke factor is, moet je ook rekening houden met andere aspecten zoals flexibiliteit in aflossingstermijnen en mogelijke boetes bij vervroegde aflossing.

Door verschillende leningen en simulaties te vergelijken, kun je een goed geïnformeerde beslissing nemen en de beste optie vinden die past bij jouw financiële situatie en behoeften. Het kost misschien wat tijd en moeite, maar het kan je uiteindelijk helpen om geld te besparen en de juiste keuze te maken.

Dus voordat je een persoonlijke lening afsluit, neem de tijd om verschillende leningen en simulaties te vergelijken. Dit stelt je in staat om de beste optie te vinden die past bij jouw behoeften op het gebied van rentevoet, flexibiliteit en voorwaarden. Een weloverwogen keuze zal je helpen om financiële stabiliteit te behouden terwijl je jouw doelen bereikt.

Controleer de rentetarieven en aflossingsbedragen voordat je een lening aangaat.

Controleer de rentetarieven en aflossingsbedragen voordat u een lening aangaat

Bij het afsluiten van een persoonlijke lening is het van cruciaal belang om de rentetarieven en aflossingsbedragen zorgvuldig te controleren voordat u zich verbindt tot een leningsovereenkomst. Door deze stap niet over het hoofd te zien, kunt u uzelf behoeden voor onaangename verrassingen en ervoor zorgen dat u een lening aangaat die past bij uw financiële situatie.

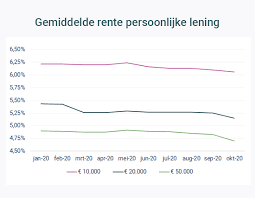

Het rentetarief is het percentage dat wordt toegepast op het geleende bedrag, wat resulteert in de kosten die u betaalt voor het lenen van geld. Verschillende kredietverstrekkers hanteren verschillende rentetarieven, dus het is belangrijk om deze tarieven te vergelijken voordat u een keuze maakt. Een klein verschil in rente kan op lange termijn een groot verschil maken in de totale kosten van uw lening.

Daarnaast is het essentieel om de aflossingsbedragen te controleren voordat u een lening aangaat. Dit zijn de bedragen die u maandelijks moet terugbetalen gedurende de looptijd van de lening. Het is belangrijk om ervoor te zorgen dat deze bedragen haalbaar zijn binnen uw budget. Het niet kunnen voldoen aan de aflossingen kan leiden tot financiële problemen en zelfs tot achterstallige betalingen, wat uw kredietwaardigheid negatief kan beïnvloeden.

Gelukkig bieden veel financiële instellingen en kredietverstrekkers online tools aan waarmee u de rentetarieven en aflossingsbedragen kunt simuleren voordat u een lening aangaat. Door gebruik te maken van deze persoonlijke lening simulaties, kunt u een beter inzicht krijgen in de financiële verplichtingen die gepaard gaan met uw lening. Het stelt u ook in staat om verschillende scenario’s te vergelijken en de beste optie voor uw situatie te kiezen.

Het controleren van de rentetarieven en aflossingsbedragen voordat u een lening aangaat, is een verstandige stap om ervoor te zorgen dat u een weloverwogen beslissing neemt. Het helpt u om de totale kosten van uw lening te begrijpen en ervoor te zorgen dat de maandelijkse aflossingen binnen uw budget passen. Neem de tijd om verschillende opties te vergelijken en gebruik online tools om simulaties uit te voeren. Op deze manier kunt u met vertrouwen een persoonlijke lening aangaan die past bij uw financiële behoeften en doelen.

Bereken of het verstandig is om een lening af te sluiten door alle kosten in rekening te brengen, zoals rente, boetes en andere kosten.

Een persoonlijke lening simulatie kan u helpen bij het nemen van een verstandige beslissing over het afsluiten van een lening. Het is belangrijk om alle kosten in overweging te nemen, zoals rente, boetes en andere bijkomende kosten.

Wanneer u een persoonlijke lening afsluit, is het niet alleen belangrijk om te kijken naar het geleende bedrag en de maandelijkse aflossingen. Het is net zo essentieel om rekening te houden met de totale kosten van de lening. Deze omvatten niet alleen de rente die u moet betalen, maar ook eventuele boetes of andere verborgen kosten die kunnen optreden tijdens de looptijd van de lening.

Een persoonlijke lening simulatie stelt u in staat om deze kosten in rekening te brengen en een duidelijk beeld te krijgen van wat uw totale financiële verplichtingen zullen zijn. Door alle kosten mee te nemen in uw berekeningen, kunt u zien of het verstandig is om een lening af te sluiten en of u zich deze financiële verplichting kunt veroorloven.

Het is belangrijk om op te merken dat elke lening anders is en dat de voorwaarden kunnen variëren tussen verschillende kredietverstrekkers. Daarom is het raadzaam om meerdere simulaties uit te voeren en offertes aan te vragen bij verschillende instellingen, zodat u een goed vergelijkingspunt heeft.

Door grondig onderzoek te doen en gebruik te maken van een persoonlijke lening simulatie, kunt u beter geïnformeerd zijn over de financiële gevolgen van het afsluiten van een lening. Dit stelt u in staat om weloverwogen beslissingen te nemen en ervoor te zorgen dat u zich geen onnodige financiële lasten op de hals haalt.

Onthoud altijd dat het afsluiten van een lening een serieuze financiële verplichting is. Het is belangrijk om uw eigen financiële situatie zorgvuldig te evalueren voordat u een beslissing neemt. Een persoonlijke lening simulatie kan u daarbij helpen door alle kosten in rekening te brengen en u een realistisch beeld te geven van wat u kunt verwachten.

Kortom, het berekenen van alle kosten, inclusief rente, boetes en andere kosten, is essentieel bij het afsluiten van een persoonlijke lening. Een persoonlijke lening simulatie biedt u de mogelijkheid om deze kosten in kaart te brengen en u te helpen bij het nemen van een verstandige beslissing over uw financiën.

Wees voorzichtig met het afsluiten van meerdere leningen; als je niet oplet kan dit leiden tot financiële problemen in de toekomst.

Het afsluiten van een persoonlijke lening kan een handige manier zijn om uw financiële doelen te bereiken. Het stelt u in staat om grote aankopen te doen, schulden te consolideren of uw dromen waar te maken. Echter, het is belangrijk om voorzichtig te zijn bij het afsluiten van meerdere leningen, omdat dit kan leiden tot financiële problemen in de toekomst.

Wanneer u meerdere leningen heeft lopen, moet u rekening houden met verschillende factoren. Ten eerste kunnen de maandelijkse aflossingen van al deze leningen samen een aanzienlijke last vormen voor uw budget. Het is belangrijk om ervoor te zorgen dat u voldoende financiële middelen heeft om aan al uw betalingsverplichtingen te voldoen.

Daarnaast kunnen meerdere leningen leiden tot verwarring en een gebrek aan overzicht. Het kan moeilijk zijn om bij te houden welke lening wanneer moet worden betaald en tegen welke rentevoet. Dit kan resulteren in gemiste betalingen of late betalingen, wat op zijn beurt weer extra kosten met zich mee kan brengen.

Bovendien kan het hebben van meerdere leningen invloed hebben op uw kredietwaardigheid en uw vermogen om in de toekomst nieuwe leningen of kredietlijnen aan te vragen. Kredietverstrekkers kijken naar uw schuldenlast en uw vermogen om aan uw betalingsverplichtingen te voldoen voordat ze u een lening toekennen. Als u al meerdere leningen heeft, kan dit een negatieve invloed hebben op uw kredietwaardigheid.

Om financiële problemen in de toekomst te voorkomen, is het belangrijk om verstandig om te gaan met het afsluiten van leningen. Voordat u een nieuwe lening afsluit, is het raadzaam om uw financiële situatie grondig te evalueren en na te gaan of u voldoende middelen heeft om aan al uw betalingsverplichtingen te voldoen. Het kan ook nuttig zijn om advies in te winnen bij een financieel adviseur.

Een persoonlijke lening simulatie kan hierbij van pas komen. Door verschillende scenario’s te simuleren, kunt u zien wat de impact is van het afsluiten van meerdere leningen op uw maandelijkse aflossingen en totale schuldenlast. Dit kan u helpen bij het nemen van weloverwogen beslissingen en het vermijden van onnodige financiële lasten.

Kortom, wees voorzichtig met het afsluiten van meerdere leningen. Het kan verleidelijk zijn om verschillende financieringsbronnen aan te boren, maar dit kan leiden tot financiële problemen in de toekomst. Zorg ervoor dat u uw financiële situatie grondig beoordeelt voordat u nieuwe leningen aangaat en gebruik tools zoals een persoonlijke lening simulatie om u te helpen bij het plannen en beheren van uw leningen op een verantwoorde manier.

Zorg ervoor dat je geld genoeg hebt voor het terugbetalen van de lening volgens plan, zodat je geldproblemen kunt voorkomen in de toekomst.

Het afsluiten van een persoonlijke lening kan een handige manier zijn om financiële doelen te bereiken. Of het nu gaat om het financieren van een grote aankoop, het consolideren van schulden of het realiseren van persoonlijke projecten, het is belangrijk om verstandige keuzes te maken.

Een cruciale tip bij het overwegen van een persoonlijke lening is ervoor te zorgen dat je voldoende geld hebt om de lening volgens plan terug te betalen. Het kan verleidelijk zijn om meer te lenen dan nodig is of om een langere looptijd te kiezen met lagere maandelijkse aflossingen. Echter, dit kan leiden tot problemen in de toekomst.

Het is essentieel om realistisch naar je financiële situatie te kijken en een lening af te sluiten die past bij jouw budget. Maak een grondige analyse van je inkomsten en uitgaven en bepaal hoeveel je maandelijks kunt missen voor de aflossingen. Houd daarbij rekening met eventuele onverwachte kosten die zich kunnen voordoen.

Door ervoor te zorgen dat je genoeg geld hebt voor het terugbetalen van de lening volgens plan, kun je financiële problemen in de toekomst voorkomen. Het niet kunnen voldoen aan de aflossingen kan leiden tot hoge boetes, extra kosten en zelfs negatieve gevolgen voor je kredietwaardigheid.

Daarom is het belangrijk om verstandig te lenen en alleen dat bedrag te lenen dat je daadwerkelijk nodig hebt en kunt terugbetalen. Gebruik een persoonlijke lening simulatie om verschillende scenario’s te vergelijken en de juiste keuze te maken. Zo kun je een realistisch beeld krijgen van de maandelijkse aflossingen en ervoor zorgen dat je financieel stabiel blijft.

Kortom, bij het afsluiten van een persoonlijke lening is het van groot belang om ervoor te zorgen dat je voldoende geld hebt voor het terugbetalen van de lening volgens plan. Door realistisch naar je financiële situatie te kijken, verstandig te lenen en gebruik te maken van een persoonlijke lening simulatie, kun je geldproblemen in de toekomst voorkomen en op een verantwoorde manier jouw financiële doelen bereiken.

Neem contact op met een financieel adviseur voor deskundig advies over persoonlijke lening simulatie

Het afsluiten van een persoonlijke lening is een belangrijke financiële beslissing. Als je twijfelt over welke optie het beste bij jou past of als je advies nodig hebt over hoeveel geld je moet lenen en welke rentevoet daarbij hoort, is het raadzaam om contact op te nemen met een financieel adviseur.

Een financieel adviseur is een professional die gespecialiseerd is in het begeleiden van mensen bij hun financiële beslissingen. Zij hebben uitgebreide kennis en ervaring op het gebied van leningen, rentetarieven en persoonlijke financiën. Ze kunnen je helpen om de juiste keuzes te maken die passen bij jouw specifieke situatie.

Wanneer je contact opneemt met een financieel adviseur, zal deze naar jouw persoonlijke omstandigheden kijken en jouw behoeften en doelen begrijpen. Ze zullen rekening houden met factoren zoals jouw inkomen, uitgaven, kredietwaardigheid en toekomstplannen. Op basis hiervan kunnen ze je helpen bij het bepalen van de optimale leensom en rentevoet.

Een financieel adviseur kan ook advies geven over andere aspecten van de persoonlijke lening, zoals de looptijd en eventuele extra kosten. Ze kunnen je informeren over mogelijke risico’s en alternatieve opties die beter bij jouw situatie passen.

Het voordeel van het raadplegen van een financieel adviseur is dat zij een objectief perspectief bieden en jouw belangen vooropstellen. Ze hebben geen direct belang bij het afsluiten van een specifieke lening, maar zijn er om jou te begeleiden en te helpen bij het nemen van weloverwogen beslissingen.

Dus, als je twijfels hebt over welke optie het beste bij jou past of als je advies nodig hebt over hoeveel geld je moet lenen en welke rentevoet daarbij hoort, aarzel dan niet om contact op te nemen met een financieel adviseur. Zij kunnen je helpen bij het plannen en beheren van jouw persoonlijke lening op een manier die aansluit bij jouw financiële doelen en behoeften.