Financiële Opties: Lenen voor Verhuizing – Alles Wat U Moet Weten

Lening voor Verhuizing: Financiële Opties bij het Verhuizen

Verhuizen kan een spannende, maar ook kostbare aangelegenheid zijn. Of u nu van een huurwoning naar een koopwoning gaat of simpelweg naar een nieuwe huurwoning verhuist, er komen altijd kosten bij kijken. Een lening voor verhuizing kan in sommige gevallen een handige financiële oplossing zijn.

Soorten leningen voor verhuizing

Er zijn verschillende soorten leningen die u kunt overwegen wanneer u gaat verhuizen:

- Persoonlijke lening: Een persoonlijke lening is een lening met vaste maandelijkse aflossingen en rente. Dit kan een goede optie zijn als u precies weet hoeveel geld u nodig heeft voor uw verhuizing.

- Doorlopend krediet: Met een doorlopend krediet heeft u flexibiliteit in het opnemen en terugbetalen van geld. Dit kan handig zijn als u niet precies weet hoeveel uw verhuizing zal kosten.

- Hypotheeklening: Als u een huis koopt en daarvoor een hypotheek afsluit, kunt u overwegen om de kosten van de verhuizing mee te financieren in uw hypotheek.

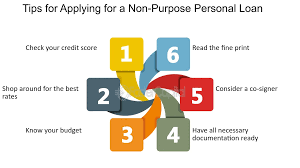

Belangrijke overwegingen bij het afsluiten van een lening voor verhuizing

Bij het overwegen van een lening voor uw verhuizing is het belangrijk om rekening te houden met de volgende zaken:

- Rentevoet: Vergelijk rentevoeten van verschillende kredietverstrekkers om de meest voordelige optie te vinden.

- Aflossingsperiode: Kies een aflossingsperiode die past bij uw financiële situatie en budget.

- Voorwaarden: Lees de voorwaarden van de lening zorgvuldig door om verrassingen te voorkomen.

- Budgetplanning: Maak een gedetailleerd budgetplan om ervoor te zorgen dat u de lening kunt terugbetalen zonder financiële problemen te veroorzaken.

Een lening voor verhuizing kan helpen om de financiële lasten van uw verhuisplannen te verlichten. Zorg er echter altijd voor dat u goed geïnformeerd bent en dat u de juiste keuze maakt op basis van uw persoonlijke situatie en behoeften.

Voordelen van een Lening voor Verhuizing: Flexibiliteit en Financiële Rust

- Flexibele financieringsoptie voor verhuiskosten

- Mogelijkheid om direct over voldoende geld te beschikken voor de verhuizing

- Geeft financiële ademruimte bij onverwachte kosten tijdens de verhuisperiode

- Vaste rentevoet en aflossingsperiode voor duidelijkheid en stabiliteit

- Kan helpen om gewenste verhuisplannen sneller te realiseren

- Geen noodzaak om spaargeld aan te spreken of andere investeringen te verkopen

- Keuze uit verschillende soorten leningen die aansluiten bij uw behoeften en financiële situatie

- Mogelijkheid om de kosten van de verhuizing gespreid terug te betalen, passend binnen uw budget

Nadelen van een Verhuislening: 7 Redenen om Voorzichtig te Zijn

- 1. Rentekosten kunnen de totale kosten van de lening verhogen.

- 2. Mogelijk extra financiële druk door maandelijkse aflossingen.

- 3. Risico op overmatige schuldenlast als lening niet goed wordt beheerd.

- 4. Vertraging in terugbetaling kan leiden tot extra boetes en kosten.

- 5. Leningen kunnen invloed hebben op uw kredietwaardigheid en toekomstige leningsmogelijkheden.

- 6. Niet alle leningen voor verhuizing bieden flexibele afbetalingsvoorwaarden.

- 7. Onverwachte omstandigheden zoals baanverlies kunnen het moeilijk maken om de lening terug te betalen.

Flexibele financieringsoptie voor verhuiskosten

Een van de voordelen van een lening voor verhuizing is dat het een flexibele financieringsoptie biedt voor de diverse kosten die gepaard gaan met verhuizen. Of het nu gaat om verhuiswagens, verpakkingsmaterialen, huurwaarborgen of andere onvoorziene uitgaven, met een lening kunt u deze kosten gemakkelijk dekken. Door gebruik te maken van deze flexibele financieringsoptie kunt u uw verhuisplannen soepel laten verlopen zonder dat u zich zorgen hoeft te maken over financiële beperkingen.

Mogelijkheid om direct over voldoende geld te beschikken voor de verhuizing

Een van de voordelen van het afsluiten van een lening voor verhuizing is de mogelijkheid om direct over voldoende geld te beschikken om alle kosten van de verhuizing te dekken. Hierdoor kunt u zonder financiële belemmeringen verhuizen en eventuele onverwachte uitgaven opvangen. Met een lening kunt u snel en efficiënt uw verhuisplannen uitvoeren, zonder dat u hoeft te wachten tot u voldoende spaargeld heeft opgebouwd. Het biedt financiële flexibiliteit en gemoedsrust, zodat u zich volledig kunt concentreren op het organiseren en genieten van uw nieuwe woning.

Geeft financiële ademruimte bij onverwachte kosten tijdens de verhuisperiode

Een lening voor verhuizing biedt financiële ademruimte in het geval van onverwachte kosten tijdens de verhuisperiode. Verhuizen brengt vaak verborgen uitgaven met zich mee, zoals reparaties, vervangingen of onvoorziene logistieke problemen. Door vooraf een lening af te sluiten, kunt u zich beter voorbereiden op dergelijke onverwachte kosten en ervoor zorgen dat uw verhuisproces soepel en stressvrij verloopt.

Vaste rentevoet en aflossingsperiode voor duidelijkheid en stabiliteit

Een van de voordelen van het afsluiten van een lening voor verhuizing met een vaste rentevoet en aflossingsperiode is de duidelijkheid en stabiliteit die het biedt. Met een vaste rentevoet weet u precies hoeveel u elke maand moet betalen, waardoor u niet voor verrassingen komt te staan door schommelingen in de rente. Daarnaast zorgt een aflossingsperiode voor structuur en stabiliteit in uw financiële planning, omdat u weet wanneer de lening volledig zal zijn afbetaald. Deze helderheid helpt bij het beheersen van uw budget en geeft u gemoedsrust tijdens het verhuisproces.

Kan helpen om gewenste verhuisplannen sneller te realiseren

Een lening voor verhuizing kan helpen om gewenste verhuisplannen sneller te realiseren. Door het beschikbaar stellen van financiële middelen op het moment dat u ze nodig heeft, kunt u de verhuisprocessen versnellen en eventuele obstakels overwinnen die anders de realisatie van uw verhuisplannen zouden kunnen vertragen. Met een lening voor verhuizing kunt u direct actie ondernemen en uw nieuwe hoofdstuk beginnen zonder te hoeven wachten op het sparen van voldoende geld.

Geen noodzaak om spaargeld aan te spreken of andere investeringen te verkopen

Een van de voordelen van het afsluiten van een lening voor verhuizing is dat u niet gedwongen wordt om uw spaargeld aan te spreken of andere investeringen te verkopen. Door gebruik te maken van een lening kunt u uw financiële reserves intact houden en tegelijkertijd de kosten van uw verhuizing dekken. Dit kan u helpen om uw financiële stabiliteit te behouden en eventuele onverwachte uitgaven op te vangen zonder dat u belangrijke activa hoeft te liquideren.

Keuze uit verschillende soorten leningen die aansluiten bij uw behoeften en financiële situatie

Een van de voordelen van een lening voor verhuizing is dat u kunt kiezen uit verschillende soorten leningen die aansluiten bij uw behoeften en financiële situatie. Of u nu op zoek bent naar een persoonlijke lening met vaste maandelijkse aflossingen, een flexibel doorlopend krediet of het integreren van verhuisuitgaven in een hypotheeklening, er zijn diverse opties beschikbaar. Door de keuze te hebben uit verschillende soorten leningen, kunt u de financieringsmethode selecteren die het beste past bij uw specifieke omstandigheden en budget, waardoor u meer controle heeft over uw verhuisplannen.

Mogelijkheid om de kosten van de verhuizing gespreid terug te betalen, passend binnen uw budget

Een van de voordelen van een lening voor verhuizing is de mogelijkheid om de kosten van de verhuizing gespreid terug te betalen, waardoor het beter past binnen uw budget. Door het afsluiten van een lening kunt u de financiële lasten van de verhuizing spreiden over een langere periode, waardoor u niet direct alle kosten in één keer hoeft op te hoesten. Dit kan helpen om uw financiële situatie stabiel te houden en ervoor te zorgen dat uw verhuisplannen niet worden belemmerd door onverwachte uitgaven.

1. Rentekosten kunnen de totale kosten van de lening verhogen.

Een belangrijk nadeel van een lening voor verhuizing is dat rentekosten de totale kosten van de lening kunnen verhogen. Hoewel het lenen van geld kan helpen bij het financieren van uw verhuisplannen, moet u er rekening mee houden dat u naast het geleende bedrag ook rente zult moeten betalen. Deze rentekosten kunnen in de loop van de tijd aanzienlijk oplopen en resulteren in een hogere totale terugbetalingsverplichting dan het oorspronkelijk geleende bedrag. Het is daarom belangrijk om de rentevoeten van verschillende kredietverstrekkers zorgvuldig te vergelijken en te overwegen of de extra kosten die gepaard gaan met rente betaalbaar zijn binnen uw financiële situatie.

2. Mogelijk extra financiële druk door maandelijkse aflossingen.

Een nadeel van het afsluiten van een lening voor verhuizing is de mogelijke extra financiële druk die kan ontstaan door de maandelijkse aflossingen. Het toevoegen van een nieuwe financiële verplichting aan uw budget kan zorgen voor extra stress en beperkingen in uw maandelijkse uitgavenpatroon. Het is belangrijk om realistisch te zijn over uw financiële situatie en ervoor te zorgen dat u comfortabel kunt voldoen aan de aflossingen zonder uw financiële stabiliteit in gevaar te brengen. Het is daarom verstandig om een grondige analyse te maken van uw budget voordat u besluit om een lening voor verhuizing af te sluiten.

3. Risico op overmatige schuldenlast als lening niet goed wordt beheerd.

Een belangrijk nadeel van het afsluiten van een lening voor verhuizing is het risico op een overmatige schuldenlast als de lening niet goed wordt beheerd. Als de lening niet op verantwoorde wijze wordt terugbetaald of als er meer wordt geleend dan financieel verantwoord is, kan dit leiden tot problematische schulden en financiële stress. Het is essentieel om zorgvuldig te plannen, realistische terugbetalingsmogelijkheden te overwegen en ervoor te zorgen dat de lening binnen uw financiële mogelijkheden valt om dergelijke risico’s te vermijden.

4. Vertraging in terugbetaling kan leiden tot extra boetes en kosten.

Een belangrijk nadeel van het afsluiten van een lening voor verhuizing is dat vertraging in de terugbetaling kan leiden tot extra boetes en kosten. Wanneer u niet op tijd de afgesproken termijnen kunt voldoen, kunnen kredietverstrekkers extra kosten in rekening brengen, wat de totale kosten van de lening aanzienlijk kan verhogen. Het is daarom essentieel om ervoor te zorgen dat u de lening tijdig en volgens de overeengekomen voorwaarden terugbetaalt om financiële problemen te voorkomen.

5. Leningen kunnen invloed hebben op uw kredietwaardigheid en toekomstige leningsmogelijkheden.

Een belangrijk nadeel van het afsluiten van een lening voor verhuizing is dat leningen invloed kunnen hebben op uw kredietwaardigheid en toekomstige leningsmogelijkheden. Wanneer u een lening aangaat, wordt dit geregistreerd bij kredietbureaus en kan dit van invloed zijn op uw credit score. Een lagere credit score kan leiden tot hogere rentetarieven bij toekomstige leningen of zelfs tot afwijzing van uw aanvraag. Het is daarom essentieel om zorgvuldig te overwegen of het afsluiten van een lening voor uw verhuizing de beste financiële beslissing is op lange termijn.

6. Niet alle leningen voor verhuizing bieden flexibele afbetalingsvoorwaarden.

Niet alle leningen voor verhuizing bieden flexibele afbetalingsvoorwaarden, wat een belangrijk nadeel kan zijn voor leners. Sommige leningen hanteren strikte aflossingsschema’s en -termijnen, waardoor het moeilijk kan zijn om de lening af te stemmen op uw persoonlijke financiële situatie en behoeften. Dit gebrek aan flexibiliteit kan leiden tot financiële stress en problemen bij het terugbetalen van de lening, waardoor het belangrijk is om goed op de hoogte te zijn van de afbetalingsvoorwaarden voordat u een lening voor verhuizing afsluit.

7. Onverwachte omstandigheden zoals baanverlies kunnen het moeilijk maken om de lening terug te betalen.

Een van de nadelen van het afsluiten van een lening voor verhuizing is dat onverwachte omstandigheden, zoals baanverlies, het moeilijk kunnen maken om de lening terug te betalen. Wanneer u afhankelijk bent van een vast inkomen om uw lening af te lossen en u plotseling uw baan verliest, kan dit leiden tot financiële stress en moeilijkheden bij het nakomen van de betalingsverplichtingen. Het is daarom belangrijk om bij het overwegen van een lening voor verhuizing rekening te houden met mogelijke risico’s en een plan te hebben voor dergelijke onvoorziene situaties.